Este artigo é atualizado semanalmente às quartas-feiras para trazer a análise técnica do Bitcoin e do mercado de criptomoedas. Você sempre verá:

Compre Bitcoin e criptomoedas na CoinextVisão geral do mercadoVisão geral do mercado

Fevereiro começa com o S&P 500 mantendo um viés positivo, mesmo diante de rumores de shutdown decorrentes das divisões partidárias no Congresso. O mercado, por ora, segue tratando o impasse orçamentário como um risco político de curto prazo, sem impacto estrutural imediato sobre a atividade. Nesse ambiente, a chamada Superquarta se desenrolou dentro do esperado.

O Federal Reserve interrompeu o ciclo de cortes iniciado em 2025 e manteve a taxa de juros no intervalo entre 3,50% e 3,75% ao ano, além de revisar sua avaliação da atividade econômica de “moderada” para “sólida”. A decisão foi tomada por votação dividida, por 10 a 2, com dissidências de Stephen Miran e Christopher Waller, que defenderam um novo corte, evidenciando divergências internas sobre o ritmo adequado do afrouxamento monetário.

No comunicado, o Fed destacou a resiliência do consumo e do investimento empresarial, enquanto o mercado de trabalho foi descrito como em processo de estabilização. A taxa de desemprego recuou de 4,6% para 4,4% em dois meses, reforçando a leitura de um mercado ainda apertado, mas sem sinais claros de superaquecimento.

No campo inflacionário, o Fed reconheceu que a inflação permanece em patamar elevado, com o núcleo do PCE em torno de 3%. Parte dessa pressão foi atribuída a efeitos temporários das tarifas sobre preços de bens, ao mesmo tempo em que o comitê apontou continuidade do processo de desinflação nos serviços de forma mais consistente.

O tom dividido da decisão também reforçou o componente político crescente na condução da política monetária. Além de Michelle Bowman, que votou pela manutenção, Miran e Waller possuem ligação direta com Donald Trump, tendo sido nomeados pelo ex-presidente. Com isso, Trump passa a estar associado a três dos doze votantes do Board e agora indica Kevin Warsh para a diretoria.

Ex-governador do Fed e ex-assessor econômico da Casa Branca, Warsh tem defendido uma visão mais favorável a juros estruturalmente mais baixos, apoiada em ganhos de produtividade impulsionados pela inteligência artificial, além de maior foco no mandato dual e na redução do balanço do banco central, adicionando uma nova camada de debate à trajetória futura da política monetária dos EUA.

Confira o que movimentou os mercados no campo macroeconômico:

O índice do dólar apresentou recuperação ao longo da semana, retestando a principal resistência local em 97,943 pontos. O movimento sugere que a indicação de Kevin Warsh foi interpretada pelo mercado como um sinal de maior previsibilidade e compromisso institucional, oferecendo suporte ao dólar. Essa leitura contrasta com a retórica de “dólar fraco” defendida por Donald Trump e reforça a percepção de que a política monetária pode permanecer mais conservadora do que o discurso político sugere.

Os principais dados de fevereiro se concentram ao longo das próximas semanas. Na quinta-feira (5), a decisão de juros na Europa será o primeiro destaque do calendário. Em seguida, na sexta-feira (6), o mercado acompanha os dados dos Estados Unidos, com a divulgação da taxa de desemprego de janeiro.

Na quarta-feira (11), o foco retorna para a inflação americana, incluindo o núcleo (Core CPI), enquanto no dia 18 de fevereiro serão publicadas as Atas do FOMC, que devem trazer mais clareza sobre o grau de divergência interna no Comitê e o direcionamento da política monetária.

Na China, a divulgação da balança comercial também ganha relevância, oferecendo um termômetro importante sobre o ritmo da atividade global no início de 2026.

O S&P 500 segue demonstrando resiliência, mesmo diante do aumento dos ruídos políticos relacionados a um possível shutdown e da correção acentuada nos metais preciosos, como ouro e prata. A leitura geral permanece construtiva enquanto o índice conseguir sustentar a faixa de suporte em torno dos 6.815 pontos, nível que preserva a estrutura de alta no curto prazo.

A partir desse patamar, os próximos movimentos dependem dos seguintes gatilhos técnicos:

Após o vencimento de aproximadamente US$ 8,5 bilhões em opções, somado à correção histórica do ouro e da prata, o Bitcoin e o mercado cripto como um todo entraram em um movimento de ajuste mais profundo, passando a testar níveis técnicos críticos para a preservação da estrutura de alta ao longo do primeiro trimestre de 2026.

A capitalização total dos ativos digitais perdeu o canal de alta que vinha sustentando o movimento desde 2025 e, agora, pode buscar o reteste da antiga linha de tendência de baixa rompida em maio de 2025, localizada na região de US$2,33 trilhões. Esse nível se configura como o principal ponto de suporte estrutural e possível zona de reação do mercado.

Para que a tendência de alta seja retomada de forma consistente, o mercado precisará reconquistar a região de US$3,12 trilhões em capitalização total. Um avanço sustentado acima desse patamar reabre o caminho para uma expansão em direção aos US$ 4 trilhões, aumentando a probabilidade de uma nova onda de valorização, desde que os fechamentos semanais se mantenham acima de US$3,2 trilhões.

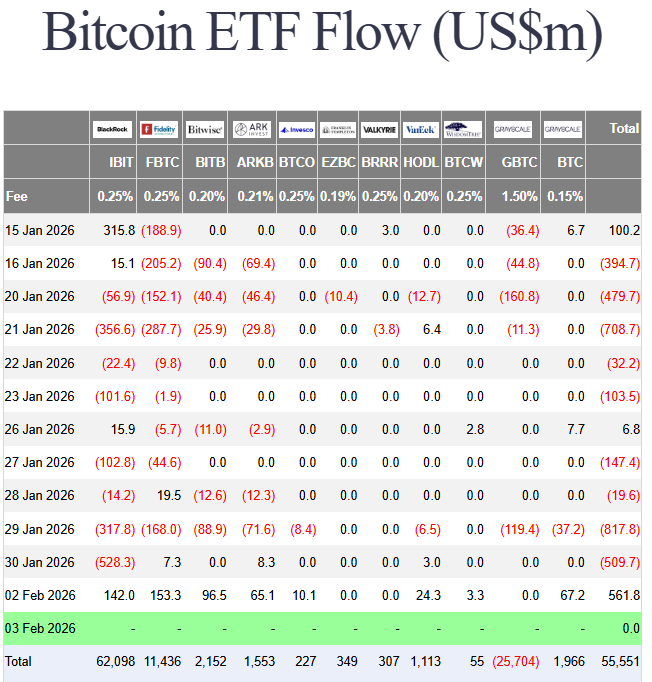

Após um mês de janeiro marcado por movimentos de acumulação e perdas que, na prática, se anularam, o Bitcoin iniciou fevereiro com sinais positivos no fluxo. No primeiro pregão do mês, os ETFs registraram entrada líquida de US$561 milhões, indicando retomada pontual do interesse comprador.

Ainda assim, o comportamento do preço segue pressionado, o que sugere um desalinhamento entre fluxo e ação de mercado. Esse contraste levanta a hipótese de que o movimento atual possa representar a etapa final de ajuste, concentrada no suporte crítico da região dos US$74 mil, possivelmente impulsionada por liquidações concentradas no mercado futuro, e não por vendas estruturais no mercado à vista.

Nesse contexto, o foco passa a ser entender se a pressão vendedora reflete apenas a limpeza de excessos de alavancagem ou se há deterioração mais ampla do apetite por risco. A resposta deve ficar mais clara à medida que o comportamento do preço se estabilize ou reaja nos próximos pregões.

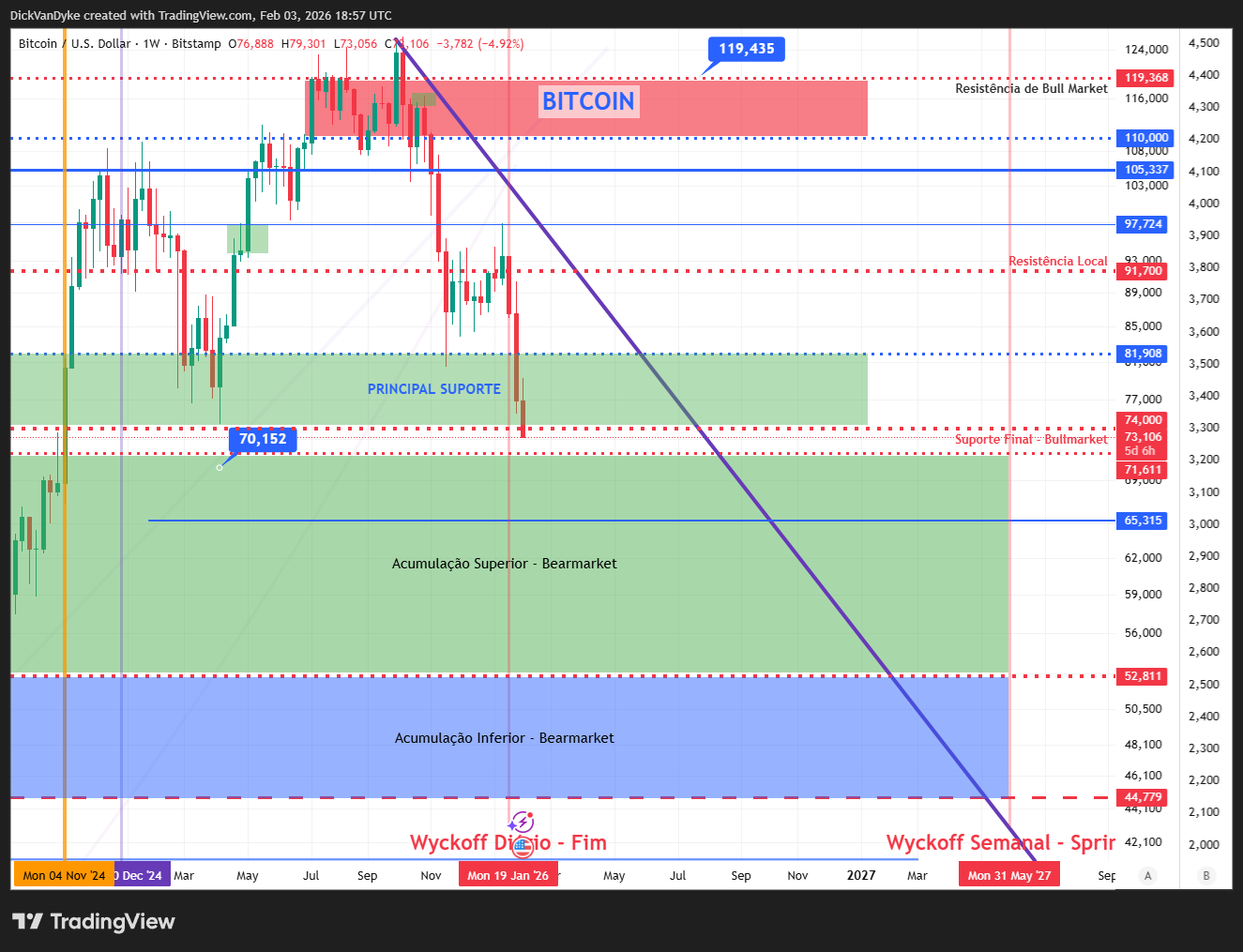

Com a perda rápida do suporte em US$81,9 mil, o Bitcoin entrou em um processo de liquidações em cascata, típico de momentos de excesso de alavancagem. Esse movimento forçou o preço a testar a faixa de suporte mais relevante de todo o bull market atual, localizada em torno dos US$74 mil, região que concentra grande volume negociado ao longo do ciclo e historicamente tem marcado zonas de fundo.

A partir desse ponto, os níveis técnicos passam a ser decisivos. A principal resistência imediata se estabelece em US$82 mil, antiga zona de suporte que agora atua como barreira para qualquer tentativa de recuperação. Superado esse nível, a faixa entre US$ 85 mil e US$87 mil surge como resistência secundária, onde a oferta tende a se intensificar.

Do lado do suporte, a região entre US$71,6 mil e US$74 mil representa o limite crítico para a manutenção da estrutura de alta no gráfico semanal. Oscilações dentro dessa faixa ainda são compatíveis com um cenário de consolidação, mas fechamentos semanais abaixo desses níveis aumentariam significativamente o risco de uma correção mais profunda.

Um cenário mais construtivo só volta ao radar com fechamentos semanais acima de US$ 85 mil. Apenas nesse contexto os alvos entre US$97,5 mil e US$102 mil voltam a se tornar factíveis, sinalizando retomada de força e maior alinhamento entre mercado à vista e derivativos.

O indicador de Gamma para provedores de liquidez aponta que o Bitcoin atravessa um período de volatilidade exacerbada. Nesse regime, os market makers tendem a atuar de forma pró-cíclica, sendo forçados a comprar quando os preços sobem e vender quando o mercado cai, o que amplifica os movimentos e aumenta a intensidade das oscilações no curto prazo.

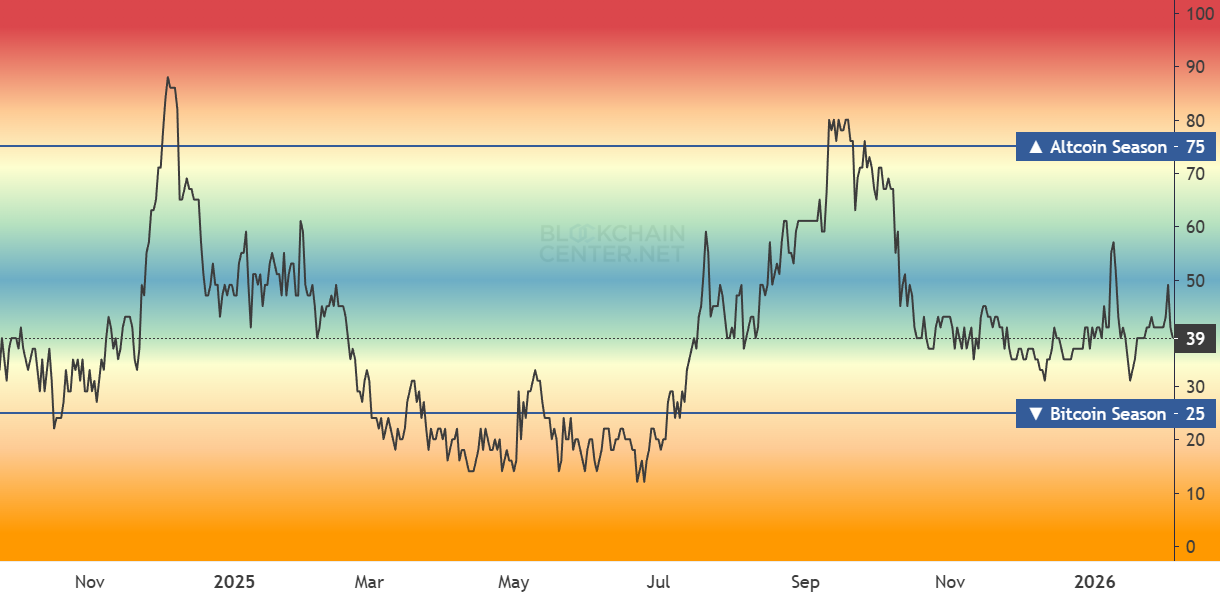

A dominância do Bitcoin recuou ao longo da semana, levantando a dúvida se o movimento reflete uma fragilidade relativa do BTC durante a correção ou se indica que as altcoins já passaram por um processo mais profundo de exaustão vendedora.

A confirmação desse cenário deve vir em um eventual repique do Bitcoin em direção à região dos US$ 82 mil. O comportamento da dominância nesse nível será decisivo para indicar os próximos movimentos do mercado, especialmente para avaliar se haverá rotação de fluxo para altcoins ou uma retomada da liderança do BTC.

O indicador de desempenho das Top 50 altcoins frente ao Bitcoin nos últimos 90 dias reforça a leitura de fraqueza relativa no curto prazo.

Surge, então, a questão: haverá espaço para um novo movimento favorável às altcoins em fevereiro? Essa possibilidade depende diretamente do comportamento do Bitcoin. A abertura de uma janela mais construtiva para as alts exige que o BTC retome momentum, com um rompimento consistente da faixa entre US$ 82 mil e US$ 85 mil, condição necessária para destravar rotação de capital e ampliar o apetite por risco no mercado.

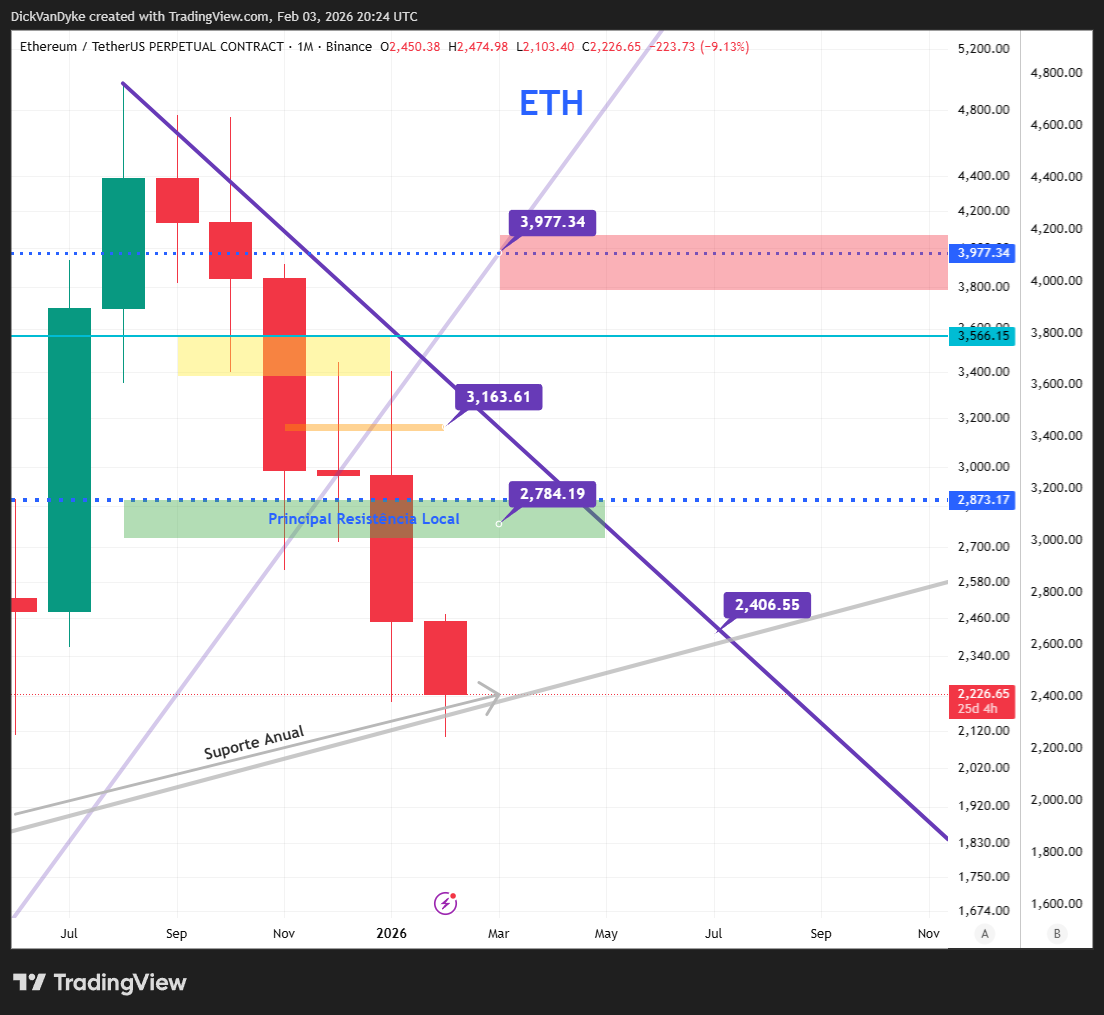

Após a perda do suporte local em US$2,7 mil, o Ethereum passou a buscar seu principal nível de referência no horizonte de longo prazo, a tendência anual, atualmente situada em torno de US$2,2 mil. Esse patamar se consolida como a área mais relevante para a preservação da estrutura de alta no ciclo atual.

Diante desse cenário, a expectativa é de que o Ether oscile na região de US$2,4 mil ao longo de fevereiro, em um movimento de consolidação, enquanto o Bitcoin permanecer contido na faixa entre US$74 mil e US$85 mil. A ausência de definição no BTC tende a limitar avanços mais consistentes no ETH no curto prazo.

A retomada plena da força do Ethereum deve ocorrer como reflexo direto de uma recuperação mais ampla do Bitcoin. Um rompimento sustentado do BTC acima dos US$85 mil ao longo do mês seria o gatilho necessário para recolocar no radar a região de US$2,8 mil para o Ether.